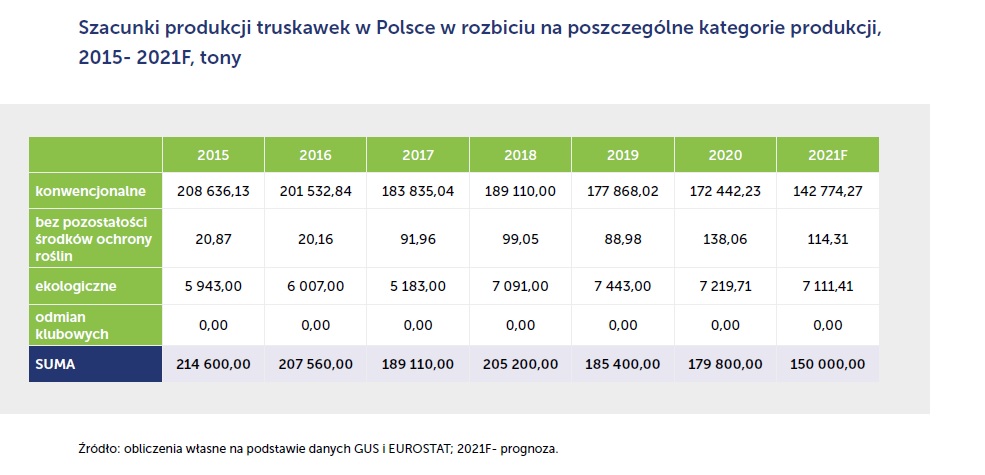

Według danych Eurostatu, w ostatnich 5 latach zaobserwowano średniorocznie 0,79% spadku powierzchni uprawy truskawek w Polsce, podczas gdy wielkość zbiorów spadała o ponad 3 rocznie. Oznacza to, że zmniejszona powierzchnia uprawy częściowo rekompensowana jest przez większą produktywność upraw. Spadek wielkości produkcji wciąż przybiera na sile. W 2021 r. produkcja zmniejszyła się aż o 16,5% do poziomu 150 tys. t. Pomimo tego spadku, truskawki wciąż zajmują około 15% areału produkcji owoców w Polsce.

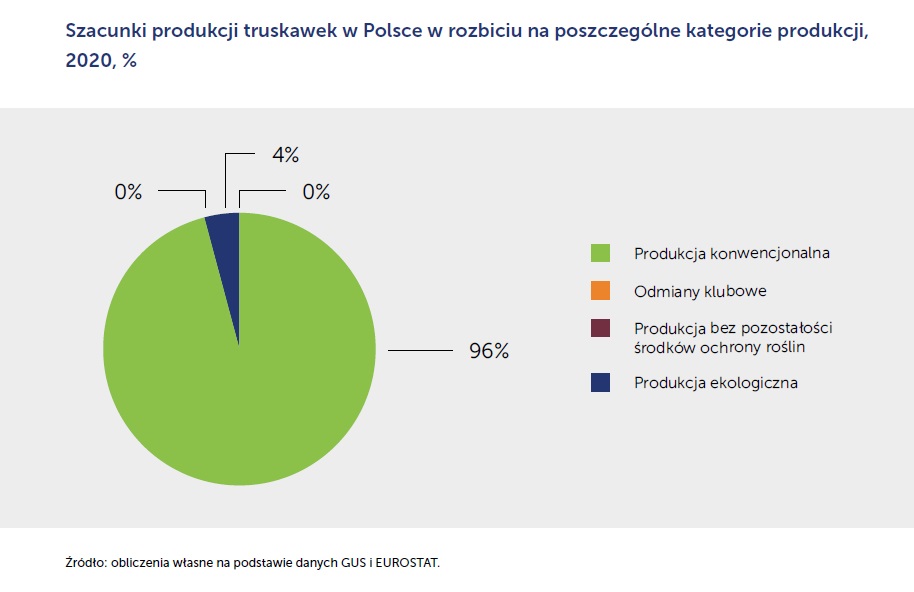

W 2019 r. w Polsce wyprodukowano ponad 7,4 tys. t truskawek z certyfikatem ekologicznej uprawy, co oznacza, że uprawy ekologiczne stanowią około 1,2% łącznych upraw truskawek w naszym kraju. Udział truskawek ekologicznych w produkcji rośnie, ale w powolnym tempie. Niestety nie są dostępne żadne oficjalne dane o poziomie produkcji w innych systemach jakości, takich jak odmiany klubowe czy produkcja bez pozostałości środków ochrony roślin. Opierając się na informacjach rynkowych i rozmowach z uczestnikami rynku oszacowano, że w uprawie truskawek produkcja bez pozostałości środków ochrony roślin jest marginalna i nie przekracza 0,1% całkowitego wolumenu produkcji. Świadomość konsumentów w zakresie odmian truskawek jest bardzo niska, ponieważ w Polsce obecnie nie prowadzi się produkcji i sprzedaży żadnych odmian klubowych truskawek.

Aż 95% krajowej uprawy pochodzi z sytemu konwencjonalnego. Zjawisko to można tłumaczyć kilkoma powodami. Pierwszym z nich jest niski poziom oczekiwań konsumenta w zakresie truskawek z certyfikatem produkcji ekologicznej. Drugim powodem jest przyzwyczajenie producentów do wytwarzania dużych ilości truskawek do przetwórstwa konwencjonalnego. Dopiero od kilku lat obserwowane jest zainteresowanie branży przetwórczej pewnymi ilościami truskawek certyfikowanych, pochodzących z produkcji ekologicznej, natomiast nadal ich udział w rynku jest nieznaczny Niewielkie zainteresowanie nie jest czynnikiem, który pomaga uzyskać wysokie, zadowalające ceny. Jednocześnie konsument na rynku truskawek deserowych kupuje zazwyczaj truskawki na targowiskach, bazarach, małych punktach z owocami i warzywami. Konsument kieruje się głównie wyglądem i oceną wizualną truskawek deserowych – ładny wygląd sugeruje, że owoce będą smaczne. Rozdrobniona dystrybucja nie ułatwia tworzenia wyraźnej, zauważalnej marki. Ze względu na wyżej wspomniany główny kanał dystrybucji truskawek deserowych w Polsce brak jest również na rynku polskim marek dla truskawek świeżych, a jedyna marka funkcjonująca na polskim rynku jest marką własną wiodącego dyskontu.

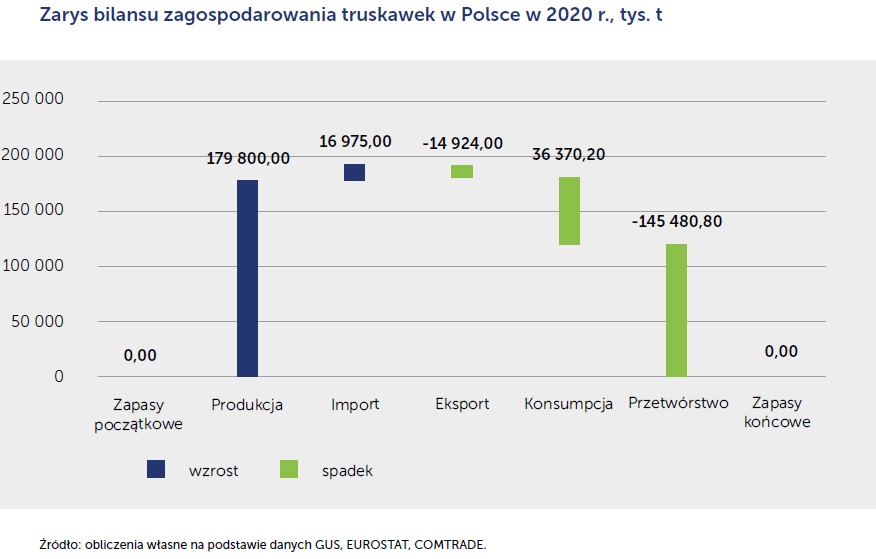

Głównym kryterium uprawy truskawek w Polsce jest przeznaczenie ich na przetwórstwo. Szacuje się, że ok. 80% całkowitej podaży (produkcja +import-eksport) jest wykorzystywana w przemyśle przetwórczym do produkcji m.in. mrożonek, soków, dżemów, przecierów czy suszy. Produkcja truskawek w Polsce jest więc mocno uzależniona od przetwórstwa, w związku z czym mniej marży zostaje na poziomie producenta owoców.

Truskawki wytwarzane na cele przetwórstwa cieszą się coraz mniejszym zainteresowaniem w naszym kraju, między innymi w wyniku problemów z zagospodarowaniem towaru w przypadku braku możliwości wykorzystania ich w podstawowych celach przetwórczych. W wielu przypadkach przez przetwórstwo wybierany jest towar z innych państw, oferujących towar tańszy i wysokiej jakości. Tylko około 20% krajowej podaży truskawek jest kierowane na rynek świeży. Przewiduje, się, że w kolejnych latach będą stawały się coraz bardziej owocem postrzeganym jako deserowy i to nie tylko w okresie głównych zbiorów, ale również po nich. Konsument krajowy będzie poszukiwał truskawek z krajowej produkcji przed i po sezonie głównych zbiorów. Dzisiaj potrzeby te są głównie zapewniane poprzez importowanie owoców zza granicy. Dalszy rozwój rynku truskawek kierowanych na rynek świeży powinien być realizowany w oparciu o oferowanie najwyższej jakości owoców deserowych w systemach jakości, odpowiadających na oczekiwania konsumentów i jednocześnie podnoszących dochodowość producentów. Produkcja w systemie ekologicznym, bez pozostałości lub (o ile będą dostępne) odmian klubowych może być sposobem na przykucie uwagi klienta. Zmiany w tendencjach konsumenckich są też wyzwaniem technologicznym - niezależnie od powyższych systemów klienci będą oczekiwać świeżych owoców w okresach, kiedy dostępność konwencjonalnej produkcji krajowej jest ograniczona, czyli przed sezonem i w kontr sezonie.

W ostatnich 5 latach eksport truskawek z Polski rósł średnio w tempie 2% rocznie i w 2020 roku osiągnął poziom prawie 14,5 tys. t. Import do Polski rósł znacznie szybciej, średnio o 5,5% rocznie w ostatnich 5 latach i osiągnął poziom prawie 17 tys. t w 2020 roku. Oznacza to, że do naszego kraju wjeżdża większa ilość truskawek niż wyjeżdża. Świeże truskawki importujemy do Polski głównie z krajów południowych - Hiszpanii (54% całego importu), Grecji (prawie 17%), Niemiec (14%) i Niderlandów (4,5%).

Obecnie Polska zajmuje daleką, bo 18. pozycję na świecie wśród czołowych eksporterów truskawek, reprezentując tylko niecały 0,5% światowego eksportu. Głównym odbiorcą polskich świeżych truskawek jest Białoruś (37% udziału w eksporcie) i Niemcy (12,5% udziału).

Rosnący import truskawek do Polski wynika głównie ze zwiększonego popytu na świeże owoce w okresach zimowych, w których brak jest dostępności truskawki deserowej z krajowej produkcji. Dużym marketom łatwo jest wydłużyć sprzedaż owoców poprzez import przed sezonem zbiorów krajowych lub dostawy importowanej truskawki w kontr sezonie.

Deserowe spożycie truskawek w kraju jest stosunkowo niskie i wynosi 3,96 kg per capita w ciągu roku. Przeważającą większość w konsumpcji (ponad 95%) stanowią truskawki z produkcji konwencjonalnej. Truskawki w produkcji ekologicznej stanowią niecałe 5% całkowitej konsumpcji co daje niecałe 188 g /osobę/rok – niewiele więcej niż kilka garści na osobę. Konsumpcja truskawek bez pozostałości środków ochrony roślin lub odmian klubowych jest tak mała, że znajduje się na granicy błędu statystycznego i należy przyjąć, że konsument w Polsce raczej nie kupuje i nie spożywa owoców pochodzących z tego typu metod produkcji. Brak jest niestety źródeł informacji czy importowane truskawki ekologiczne odmian klubowych czy bez pozostałości są oferowane w Polsce na rynku świeżym. Sieci detaliczne w ramach promocji owoców bez pozostałości promują raczej owoce pochodzenia krajowego.

Truskawki importowane z certyfikatem ekologicznym raczej nie są oferowane w polskich sieciach handlowych. To samo dotyczy odmian klubowych truskawek, choć nie wykluczamy, że pewne drobne ilości truskawek ekologicznych, odmian klubowych, czy z oznaczeniem bez pozostałości mogą być importowane do sieci handlowych lub do Horeca.

Średnia cena skupu w ostatnich latach 5 rosła w tempie 1,5% rocznie.

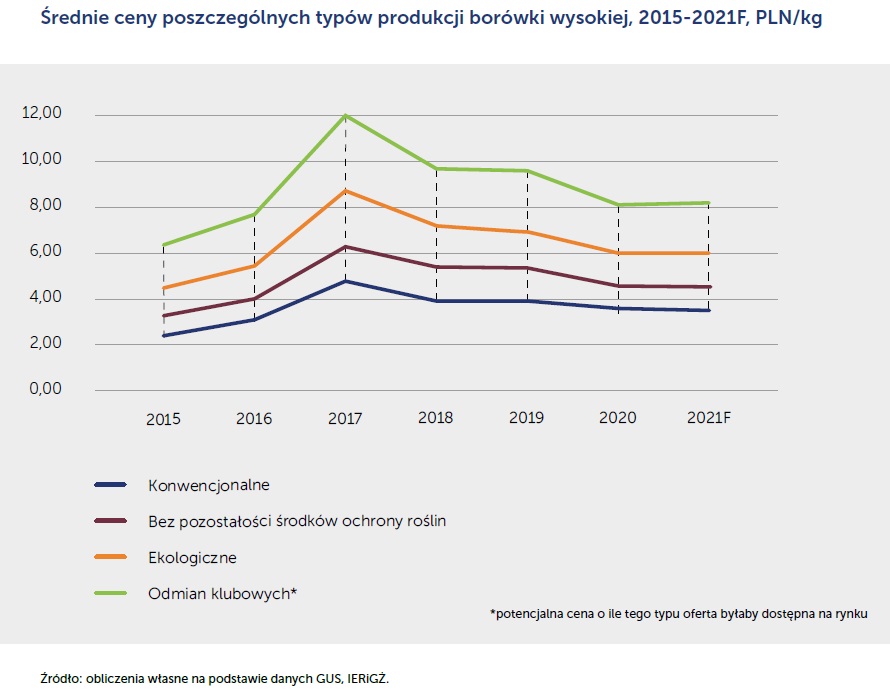

W ostatnich latach średnie ceny oferowane za truskawkę deserową z uprawy konwencjonalnej w Polsce oscylowały w granicach od 2,51 PLN/kg do 4,77 PLN/kg. Niestety nie ma publicznej informacji o cenach truskawek w innych kategoriach. Bazując jednak na informacjach z innych rynków, można zakładać, że ceny oferowane za truskawki deserowe bez pozostałości środków ochrony roślin są o ok. 35-40% wyższe od oferowanych cen konwencjonalnych, a cena truskawek deserowych z certyfikowanych upraw ekologicznych jest oferowana nawet o 80% drożej od tej z upraw konwencjonalnych. Wyższa cena wynika z faktu, że sieci detaliczne (i przetwórcy) poszukują dostawców będących w stanie dostarczać truskawki z certyfikatem produkcji ekologicznej w dużej ilości. Supermarkety aktywnie rozbudowują i reklamują swoją ofertę produktów ekologicznych, ponieważ pozytywnie wpływa to na ich wizerunek. Niestety, tak jak było wcześniej wspomniane, nie ma w produkcji, a więc i w ofercie krajowych odmian klubowych truskawek- widać jednak, że również w Europie Zachodniej tworzenie odmian klubowych truskawek jest na bardzo wczesnym etapie. W kilku ośrodkach europejskich trwają obecnie liczne prace naukowe nad stworzeniem dobrej odmiany klubowej truskawek. Dobrze rozpropagowana odmiana klubową, która przypadnie do gustu konsumentom, możne być sprzedana w cenie o ok. 2,5-3 razy wyższej od standardowego owocu wytworzonego w ramach produkcji konwencjonalnej.

Bazując na wcześniejszych założeniach, jeżeli truskawka deserowa byłaby sprzedawana w 2021 roku średnio po 3,30 PLN/kg, to za truskawki deserowe bez pozostałości środków ochrony roślin producent otrzymywałby, wg wyliczeń, średnio w sezonie 4,46 PLN/kg, za truskawki deserowe z produkcji ekologicznej średnio 5,94 PLN/kg, a za odmianę klubową nawet 8,25 PLN/kg. Są to jednak założenia, ponieważ ze względu na niewielką wielkość rynku nie ma precyzyjnych danych na temat cen w bardziej wyrafinowanych segmentach truskawki świeżej.

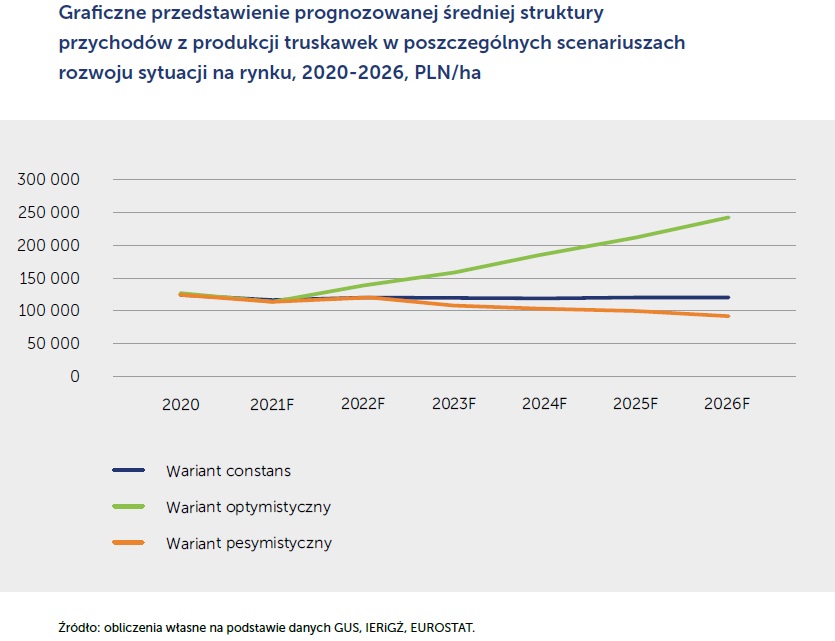

W ramach przeprowadzonej analizy dokonano również oceny możliwego kształtowania się spożycia i przychodów dla szczególnych produkcji owoców w zależności od kształtowania się cen i struktury produkcji. Dokonano analizy 3 scenariuszy.

Pierwszy scenariusz „constans” zakłada brak zmiany trendu w kształtowaniu się cen, brak wyraźnego wzrostu poziomu produkcji w skali kraju przy wyraźnej zmianie w strukturze produkcji tj. zwiększenie udziału produkcji truskawek w innych systemach produkcji niż konwencjonalna. Jednocześnie zakładamy, że struktura spożycia będzie odzwierciedlała strukturę podaży owoców.

Drugi scenariusz „optymistyczny” zakłada wzrost produkcji truskawek w skali kraju przy jednoczesnym wzroście cen i zmianie struktury produkcji poprzez zwiększenie udziału produkcji w systemach jakości innych niż konwencjonalna. Jednocześnie zakładamy, że struktura spożycia będzie odzwierciedlała strukturę podaży owoców.

Trzeci scenariusz zakłada wzrost produkcji owoców i spadek cen i dalsze umacnianie się pozycji produkcji konwencjonalnej w strukturze produkcji, kosztem pozostałych typów produkcji. Jednocześnie zakładamy, że struktura spożycia będzie odzwierciedlała strukturę podaży owoców.

Ze sporządzonego modelu, wynika, że wariant „constans” (niezwiększanie areału uprawy, brak zmiany struktury produkcyjnej i utrzymanie bieżących cen) będzie powodował, że spożycie świeżych truskawek będzie na raczej stabilnym, dotychczasowym poziomie lub będzie podlegało wahaniom zgodnie z kształtowaniem się podaży w związku ze zmianami klimatycznymi czy wdrażaniem strategii „Od pola do stołu” w Polsce i Europie. Może to również oznaczać spadek realnego spożycia świeżych truskawek w kraju mimo potencjalnie rosnącego popytu, gdyż ceny detaliczne truskawek będą rosły i przy małej elastyczności cenowej tego owocu konsument może podjąć decyzję o rezygnacji z zakupu. Jednocześnie produkcja truskawek w tym wariancie będzie generowała w miarę stabilne przychody z produkcji truskawek w kolejnych 5 latach, co w połączeniu ze znacznie rosnącymi kosztami prowadzenia uprawy (nawozy, SOR, Paliwo, instalacja nawodnienia+ koszt wody, pracownicy sezonowi) może powodować spadek opłacalności produkcji w perspektywie kilku lat, mimo obserwowanego wzrostu popytu na rynku krajowym i w Europie.

W przypadku realizacji wariantu negatywnego (czyli wzrostu produkcji i podaży krajowej przy jednoczesnym spadku cen i braku zmiany struktury produkcji) należy spodziewać się spadków popytu na truskawki pochodzenia krajowego i albo pod wpływem rosnącego popytu konsumenckiego zwiększenie importu truskawek do Polski, albo pod wpływem oddziaływania strategii „Od pola do stołu” w Polsce, Europie i na relacje handlowe z krajami poza unijnymi zmniejszenie całkowitej podaży mimo zwiększonego popytu ze strony konsumentów. Jednocześnie taki wariat będzie prowadził do spadku dochodowości produkcji truskawek w Polsce w przeciągu kolejnych 5 lat. W wariancie tym rosnące koszty produkcji, obniżają konkurencyjność polskich producentów, tym samym zmniejszając powierzchnię upraw.

Jednocześnie z przygotowanego modelu i analizy wynika, że w wypadku zmiany struktury produkcji tj. zmniejszania udziału produkcji konwencjonalnej i zwiększenia produkcji ekologicznej, produkcji bez pozostałości środków ochrony roślin i stopniowego wchodzenia w uprawę odmian klubowych w połączeniu ze zwiększaniem areału, powinien nastąpić znaczny wzrost spożycia truskawek w Polsce. Taki wariant rozwoju rynku będzie najlepiej odpowiadał na obecne tendencje kształtowania się trendów i potrzeb konsumenckich. Ze względu na specyfikę produkcji upraw wieloletnich zwiększanie dostępności truskawek jakości Premium będzie procesem długotrwałym i stopniowym Z tego powodu realna zmiana na rynku będzie dostrzegalna w perspektywie kilku lat. Szersze oferowanie asortymentu truskawek pochodzących z różnych typów produkcji pozwoli odpowiedzieć na szeroki wachlarz potrzeb konsumenta takich jak lokalność, wysoka jakość, dbałość o zdrowie, brak pozostałości w owocach czy ochrona środowiska, pozwalając na wybór preferowanego typu produkcji przez producentów owoców. Jednocześnie, w oparciu o prowadzone akcje marketingowe, będzie można wyedukować kolejnych konsumentów i przekonać większe ich grono do walorów tego typu owoców. W tym scenariuszu rozwoju rynku, kształtowanie się przychodów w produkcji truskawek w Polsce, będzie pokrywało rosnące koszty produkcji i umożliwiał osiąganie satysfakcjonujących dla producentów dochodów.